Van de auteurs van de bestseller

"Leer beleggen als Warren Buffett".

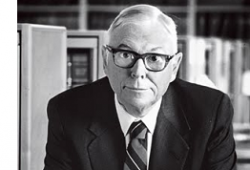

Charlie Munger (1924 -2023)

Charlie Munger is niet meer. Buffett's briljante zakenpartner is afgelopen dinsdag op 99-jarige leeftijd overleden.

Hij was een inspirator voor velen, waaronder onszelf. Wie naar Omaha, Nebraska afreisde voor de beleggingsinzichten van Warren Buffett ging naar huis met de levenswijsheden van Charlie Munger.

Berkshire Hathaway had nooit tot het huidige bedrijf kunnen uitgroeien zonder de inspiratie, wijsheid en deelname van Charlie, aldus Buffett in een verklaring. Munger, tot het laatst scherp van geest, zou op 1 januari 100 jaar geworden zijn.

Een profielschets die we eerder van Charlie Munger maakten treft u onder dit bericht aan.

Charlie Munger: in de schaduw van Buffett

Charlie Munger is de vice-voorzitter van Berkshire Hathaway, de investeringsmaatschappij van Warren Buffett. Door de vele interviews van Buffett zelf, de vele boeken die over Buffett geschreven zijn én het wat introverte karakter van Munger, is Charlie Munger nauwelijks bekend bij een breder publiek. Echter, zijn inzichten zijn van niet te onderschatten waarde en hebben een belangrijke rol gespeeld bij het fenomenale succes van Berkshire Hathaway.

Munger is in 1924 geboren te Omaha, Nebraska, hetgeen eveneens de woon- en geboorteplaats is van Warren Buffett. En hoewel Munger in zijn jeugdjaren gewerkt heeft in de kruidenierszaak van Buffett's grootouders, zouden beiden tot 1959 niet van elkaars bestaan afweten.

Na zijn rechtenstudie aan de Harvard Law School richt Munger in 1948 samen met twee zakenpartners een succesvolle advocatenfirma op, het nog immer bestaande Munger, Tolles & Olson. Langzaamaan verschuift de interesse van Munger zich richting beleggen, en vanaf 1965 besluit Munger - mede vanwege de invloed van Buffett - zich daar volledig op te focussen.

Niet alleen qua karakter verschillen Munger en Buffett (respectievelijk: introvert / extravert): Munger werd wél tot Harvard toegelaten, Buffett niet. Munger is Republikein, Buffett Democraat. Daarnaast geldt dat Buffett zich de hele dag met beleggen bezighoudt (het aantal transacties is desalniettemin gering), terwijl Munger meer een generalist is, waarbij beleggen slechts één van zijn interessegebieden is.

De resultaten die Munger met zijn partnership - naar het voorbeeld van Buffett - behaalde spreken voor zich: een gemiddeld jaarlijks rendement van 24,3% (van 1962 tot 1975), waar de Dow Jones in die periode op gemiddeld 6,4% bleef steken. Vanaf 1975 wordt het partnership opgeheven en steekt Munger zijn vermogen grotendeels in Berkshire Hathaway, hetgeen geleid heeft tot Munger's miljardairschap.

Naast zijn vice-voorzitterschap van Berkshire Hathaway is Munger voorzitter van Wesco Financial. Dit bedrijf heeft een structuur die overeenkomt met die van Berkshire Hathaway, en heeft een grote investeringsportefeuille met ondermeer posities in Coca-Cola, American Express, Wells Fargo en Proctor & Gamble. Meer van 80% van de aandelen van Wesco Financial zijn in bezit van Berkshire Hathaway.

Invloed op Buffett

Nadat Munger en Buffett elkaar in 1959 voor het eerst ontmoetten raken beiden steeds beter bevriend. Buffett is onder de indruk van de kennis en inzichten van Munger en beschouwt hem steeds meer als vertrouweling en adviseur en vraagt hem later voor de rol van vice-voorzitter van Berkshire.

Langzaamaan neemt Munger de rol van Buffett's vertrouweling over van Benjamin Graham (1894-1976) - de grondlegger van het value-beleggen, die in de jaren zestig op leeftijd begint te raken. En eigenlijk komt dit perfect uit: Graham's favoriete aandelen - aandelen die aanmerkelijk onder hun boekwaarde noteren - zijn nauwelijks meer te vinden...

Het is Munger die Buffett overhaalt om zich ook te richten op bedrijven die bóven hun boekwaarde noteren. Bedrijven met competitieve voordelen, die door hun toekomstige cashflows een intrinsieke waarde hebben die aanmerkelijk boven de boekwaarde ligt, waardoor ook aanschaf boven de boekwaarde (maar ónder de intrinsieke waarde) zeer rendabel kan zijn.

Waarschijnlijk zou Buffett deze noodzakelijke strategiebijstelling op enig moment zelf ook hebben herkend, Munger heeft dit proces versneld. De eerste aankoop van Berkshire Hathaway volgens deze nieuwe strategie is See's Candies, een keten van winkels die chocoladesnoepgoed verkopen. Het bedrijf werd in 1972 gekocht voor 25 miljoen dollar, een fractie van de huidige waarde.

Inzichten van Munger

Eén van de zaken waar Munger met regelmaat op wijst is zijn multidisciplinaire aanpak bij beleggingsbeslissingen, een aanpak die hij overigens ook toepast bij andersoortige beslissingen. Problemen (of: te nemen beslissingen) worden daarbij niet vanuit één standpunt benaderd, maar vanuit meerdere perspectieven bezien.

Om zaken vanuit meerdere perspectieven te kunnen bezien is het essentieel voldoende inzicht te hebben in de belangrijkste theorieën van verschillende vakgebieden en in staat te zijn deze te kunnen combineren - men moet beschikken over een 'latticework of mental models' om Munger's terminologie te gebruiken.

Om zelf voldoende inzicht te krijgen in de basisideeën van allerlei uiteenlopende disciplines leest Munger vele uren per dag. Dus niet alleen over beleggen, maar tevens over vakgebieden uit zowel 'harde' als 'zachte' wetenschappen als scheikunde, wiskunde, astronomie, economie, geschiedenis, politicologie, biologie, natuurkunde en psychologie. Munger stelt dat veel beleggers betere beleggingsresultaten zouden kunnen behalen wanneer zij eveneens de 'mental models-benadering' zouden toepassen, die hij en Buffett al hun hele carrière toepassen.

Een ander belangrijk inzicht is Munger's focus op competitieve voordelen. Ook voor het inschatten van de sterkte van die competitieve voordelen gaat hij uit van zijn multidisciplinaire benadering. Immers, een goed begrip van de sterkte van een competitief voordeel is essentieel: bedrijven die beschikken over een competitief voordeel zijn vaak jaar-in-jaar-uit in staat om de winst te laten stijgen, waardoor de intrinsieke waarde vaak ruim boven de boekwaarde ligt.

De combinatie van inzichten uit uiteenlopende vakgebieden kan resulteren in het voorzien of beter begrijpen van bijzonder krachtige effecten, door Munger wel aangeduid met de term 'Lollapalooza-effecten'. Munger verwijst met deze term naar combinaties van factoren - ieder afzonderlijk niet heel significant - die tezamen tot krachtige uitkomsten (bijv. exponentiële winstgroei) kunnen leiden. Een voorbeeld daarvan is het grootse succes van Berkshire Hathaway, waarbij de inzichten van twee genieën (Buffett en Munger) tot fenomenale winsten hebben geleid.

Een belangrijke raadgeving van Munger is dat beleggers zich moeten richten op hun 'circle of competence'. Beleggers dienen zich bewust af te vragen in welke sectoren zij enig inzicht hebben, en dienen zich bij hun beleggingen op die sectoren te concentreren. Door deze benadering zijn beleggers beter in staat een inschatting van de intrinsieke waarde te maken, hetgeen de kans op foutieve beslissingen verkleint. Munger geeft aan dat het voor beleggers eigenlijk niet eens zo belangrijk is hoe groot die 'circle of competence' is, maar wél dat beleggers van zichzelf weten tot hoever de grenzen ervan reiken.

De inzichten en denkwijzen van Munger zijn van groot belang geweest voor de performance van Berkshire Hathaway. Ook zijn invloed op Buffett is veel groter dan menigeen veronderstelt. Niet alleen Buffett - en de aandeelhouders van Berkshire Hathaway - hebben kunnen profiteren van de inzichten van de genie die Munger is, ook de gewone belegger kan er zijn voordeel mee doen door de inzichten van Munger ter harte te nemen.

Bedankt voor het lezen van dit artikel!

Onze populaire aandelenanalyseservice ValueSelections uitproberen? Ontvang onze maandelijkse analyses van drie aantrekkelijke value-aandelen in het vervolg zelf ook!

Gratis voorbeeldrapport downloaden